bezpieczna zasada 10-letniej ustawy

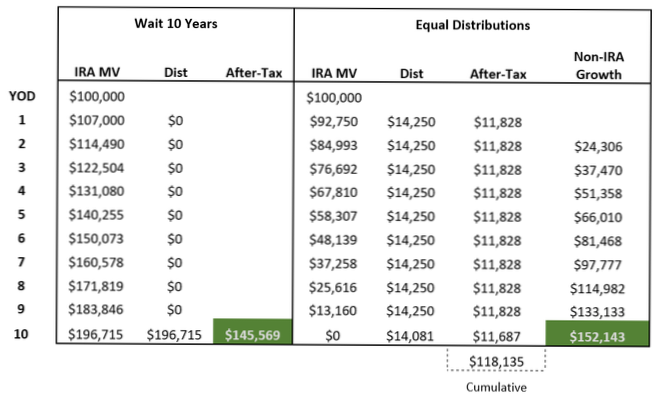

ZASADA 10 LAT. Jedną z dużych zmian w ustawie SECURE było zniesienie podatku IRA dla większości beneficjentów niebędących małżonkami. Zastąpiono ją „zasadą 10 lat”, która mówi, że odziedziczone fundusze IRA (lub Roth IRA) muszą zostać wycofane do końca 10-letniego okresu po śmierci właściciela IRA.

- Jak działa reguła 10 lat?

- Czy kwalifikujący się wyznaczony beneficjent może zastosować zasadę 10 lat?

- Jakie są nowe zasady dotyczące odziedziczonych IRA?

- Kim są uprawnieni beneficjenci podlegający zabezpieczeniu?

- W jakim wieku kończy się RMD?

- Jaka jest zasada 10 lat dla odziedziczonych IRA?

- Są odziedziczone IRA na mocy bezpiecznego aktu prawnego?

- Czy wnuki są kwalifikowalnymi wyznaczonymi beneficjentami?

- Jak bezpieczne działanie wpływa na beneficjentów?

- Czy lepiej odziedziczyć Rotha czy tradycyjną IRA?

- Czy spadkobiercy płacą podatki od ROTH IRA??

- Czy muszę wziąć RMD od odziedziczonej IRA w 2020 r?

Jak działa reguła 10 lat?

Począwszy od 2020 r., W przypadku IRA przechodzących na większość beneficjentów niebędących małżonkami (z wyłączeniem małoletnich dzieci właściciela, przewlekle chorych lub niepełnosprawnych, młodszych niż 10 lat i odpowiednio sporządzonych „przezroczystych” trustów), cały IRA musi być rozprowadzane do końca 10 roku po śmierci właściciela.

Czy kwalifikujący się wyznaczony beneficjent może zastosować zasadę 10 lat?

Kwalifikujący się wyznaczeni beneficjenci nie muszą stosować zasady 10 lat i mogą zdecydować się na przejęcie wypłat za ich jedyną oczekiwaną długość życia.

Jakie są nowe zasady dotyczące odziedziczonych IRA?

Zgodnie z nowym prawem beneficjenci niebędący małżonkami będą musieli wycofać wszystkie środki z odziedziczonej IRA w ciągu 10 lat od śmierci pierwotnego właściciela konta. Dotyczy IRA odziedziczonych po Dec. 31, 2019.

Kim są uprawnieni beneficjenci podlegający zabezpieczonej ustawie?

Każda inna osoba młodsza niż 10 lat od zmarłego. Jest to zbiór obejmujący niektórych przyjaciół i rodzeństwo (w zależności od wieku), którzy są identyfikowani jako beneficjenci konta emerytalnego.

W jakim wieku kończy się RMD?

Osiągasz wiek 70½ po 31 grudnia 2019 r., Więc nie musisz przyjmować minimalnej dystrybucji, dopóki nie osiągniesz 72 lat. Masz 72 lata 1 lipca 2021 r. Musisz odebrać swój pierwszy RMD (na 2021 r.) Do 1 kwietnia 2022 r., A kolejne RMD 31 grudnia co roku.

Jaka jest zasada 10 lat dla odziedziczonych IRA?

ZASADA 10 LAT. Jedną z dużych zmian w ustawie SECURE było zniesienie elastycznej IRA dla większości beneficjentów niebędących małżonkami. Zastąpiono ją „zasadą 10 lat”, która mówi, że odziedziczone fundusze IRA (lub Roth IRA) muszą zostać wycofane do końca 10-letniego okresu po śmierci właściciela IRA.

Są odziedziczone IRA na mocy bezpiecznego aktu prawnego?

Beneficjenci, którzy odziedziczyli IRA przed 2020 r., Są dziedziczeni na zasadzie praw nabytych. Muszą przestrzegać starych zasad i nadal korzystać z Stretch IRA.

Czy wnuki są kwalifikowalnymi wyznaczonymi beneficjentami?

Wnuki na ogół należą do kategorii „wyznaczonych beneficjentów”, co oznacza, że mogą dystrybuować aktywa w dowolny sposób, bez RMD każdego roku - o ile wszystkie aktywa zostaną rozdzielone w ciągu 10 lat.

Jak bezpieczne działanie wpływa na beneficjentów?

Zmiany w ustawie SECURE w przepisach dotyczących śmierci właścicieli kont emerytalnych (IRA, 401 (k), 403 (b) itp.).) wpłynie na wielu beneficjentów, którzy będą musieli dokonać wypłaty środków z odziedziczonych rachunków w ciągu 10 lat od roku śmierci właściciela konta. ... jako beneficjent IRA lub 401 (k).

Czy lepiej odziedziczyć Rotha czy tradycyjną IRA?

Konwencjonalna mądrość sugeruje, że odziedziczenie Roth IRA jest zawsze lepsze niż odziedziczenie tradycyjnego IRA. ... „Podstawowa zasada dotycząca wpłat / konwersji Roth IRA pozostaje prawdziwa bez względu na to, kto dokonuje wypłaty - pierwotny właściciel lub beneficjent” - mówi Spiegelman.

Czy spadkobiercy płacą podatki od ROTH IRA??

Jeśli zmarły otworzył swoje pierwsze Roth IRA w 2016, 2017, 2018, 2019 lub 2020 r., Zarobki będą podlegały opodatkowaniu, jeśli zostaną wypłacone przed upływem odpowiedniego pięcioletniego okresu.

Czy muszę wziąć RMD od odziedziczonej IRA w 2020 r?

Ustawa o pomocy, pomocy i bezpieczeństwie gospodarczym w związku z koronawirusem lub ustawa CARES uchyla wymagane minimalne wypłaty w 2020 r. Dla IRA i planów emerytalnych, w tym beneficjentów z odziedziczonymi kontami. Zwolnienie to obejmuje RMD dla osób, które ukończyły 70 ½ roku życia w 2019 r. I wzięły pierwszy RMD w 2020 r.

Jeszcze bez komentarzy